こんにちは、#ひろとし課長#です。某地方銀行で営業店管理職をやってます、現職です。私は長年、事業再生のセクションに従事し、1年ほど前まで責任者をやっておりました。これらの経験を、2022年より、「事業再生」をテーマにブログにて紹介しています。

ゾンビ企業。いったい、この言葉が現れたのでしょうか?

ゾンビ企業

1990年代前半にバブル経済が崩壊し、その後に日本経済が停滞した「失われた10年」を分析する際に専門家が使い始めた言葉とされる。数年にわたって債務の利払いすらままならず経営が破綻状態にあるのに、銀行や政府などの支援によって存在し続けているような企業を指す。

WWW.nikkei.com

私が入行したのは1995年。バブル崩壊後の不良債権処理が進まず、金融機関の破綻が相次いだころです。それからしばらくして大蔵省から「早期是正措置」が導入され、銀行の資産(貸出資産)を銀行自らが査定する、取引先企業の債務者区分を行員が決定する「自己査定」制度がスタートしました。当時、自己査定作業は、銀行の3月、9月の決算に合わせ、膨大な数の取引先を営業店担当が1社1社行い、残業、休日出勤でこなすというイベントごとだったのですが、いまではどこの金融機関も、「格付作業」と同時に、日常の業務の中で消化しているはずです。

「ゾンビ企業」に話を戻しますが、「自己査定」制度がスタートしたのは1998年、当行では、そのころに債務者区分を「破綻懸念先」とした企業が、いまだに事業継続している先があります。先数は多くはありませんが、それでも約20数年間、その間リーマンショックや、東日本大震災、そしてコロナなどいろいろな外部環境に直面しつつ、それでも企業は事業継続ができる。「破綻懸念先」をずっと維持している(変な言い方ですが)企業が存在するとは、不思議に思いませんか?

「破綻懸念先」とは、金融再生法上では「デフォルト」を意味します。懸念、としながら銀行が三下り半を突き付けている(厳しいかな?)先なのです。その銀行都合上にてデフォルトしている企業が、20年以上事業を継続できる、これって、いったい何なんでしょうか?

銀行は「自己査定」において、債務者区分を行う時、かつては「金融検査マニュアル」則り、厳格に行っておりました(金融検査マニュアルは2019年に廃止)。ちょっと言い過ぎるかもしれませんが「債務超過」で「赤字継続」企業については、基本「破綻懸念先」目線で見ます。これは保全とか保証人とかは関係ありません。担保フルカバーでもです。なお、金検マニュアルは、中小企業に対し厳しすぎるという批判もあり、その後「中小企業版」が公表されました。「社長個人との一体性」(個人資産を自己資本と見なして可、役員報酬を返済財源と見なして可など)、「取引上の強み、弱みなどを総合評価して判断する」など、中小企業の特有な事情が考慮されましたが、それでも経営者によほどの資産でもないがぎり、債務超過+赤字継続=「破綻懸念先」となるでしょう。

「破綻懸念先」に区分された企業に対しては、新規の貸出し原則できません。事業は継続していても、銀行サイドからの見方は「デフォルト」している先だからです。「破綻懸念先」企業に対して、銀行としても一括返済を求める、などはさすがに無理があることから(不良債権処理時代のメガであれば行っていたでしょうが)、取りうることができる金融支援策は、返済の緩和、要するに「リスケ」となります。「債務超過」+「赤字継続」それに「リスケ」が加わると、債務者区分は「破綻懸念先」ほぼ確定となります。

それでもかつては、「条件変更」を実行するには、非常に本部のハードルが高いものでした(当局検査で必ずやり玉にあげらえますので)。しかも、従前はリスケといっても元金据え置き(ゼロリスケ)はさすがに・・・ということで、返済元金を少額(1万円)でも回収していき、期限到来の都度、返済額の増額を交渉し、回収を促進させ、不良債権を少なくしていく、という取り組みが行われていました。しかし、いまでは「リスケ」って、そこまでハードルの高いことではないように思います。最近では不良債権処理を目標にする金融機関はほぼなく、リスケならば容認できる、という風潮になっているのではないでしょうか。

この風潮に拍車をかけたのは、「平成の徳政令」と揶揄された、2009年に当時の亀井金融担当大臣により施行された「金融円滑化法」の影響でしょう。

金融円滑化法

中小企業金融円滑化法により、金融機関は、中小企業や住宅ローンの借り手の申し込みに対し、できる限り、条件変更を行うように努めます。 また金融機関は、他の金融機関、政府系金融機関・信用保証協会等とも連携し、条件変更を行うように努めます。

「金融庁リーフレットより」

このように、金融円滑化法は、御上から金融機関に対し、「リスケを推進」(変な言い方ですが)を求めてきたのでした。

また、コロナ禍においても、リスケを謝絶した場合、金融庁に報告する義務があり、また債務者から金融当局にタレこまれると、呼びだされることもしばし、こうして「リスケ容認」という土壌が定着していったと思われます。

リスケを容認してもらえる土壌があるので、「破綻懸念先」企業でも、資金繰りさえ回れば存続はできます。個人資産の投入、役員報酬投下なども含め、なんとか金利さえ支払い(リスケ先には金利の引き上げもできない風潮であった)、収支トントンを維持さえできれば、事業は継続できます。ホテル、旅館などの日銭が入る商売は、このようなケースが多いのではないでしょうか。

こうして赤字、債務超過でありながら、最低限の資金繰りが確保されており、金融機関がリスケで元金据え置きに応じ続ければ、「破綻懸念先」とはいえども生きながられることが可能となるのです。

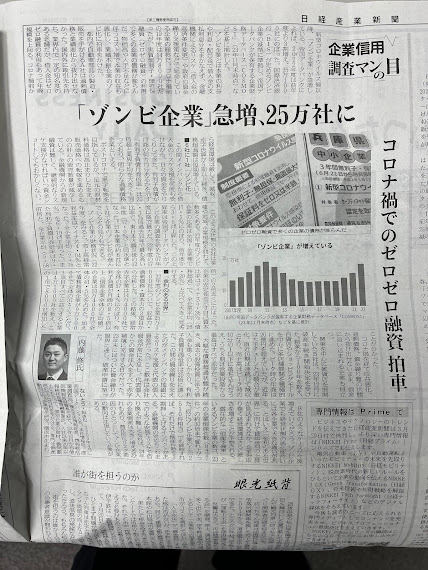

さらにです、こうした企業に新規融資対応はできなかったのだが、コロナ禍の「ゼロゼロ融資」は、貸せてしまったんですね。

既存融資はずっとゼロリスケのままでありながら、コロナ融資により新規の資金を調達する(ほとんどがコロナ前からの赤字資金)。しかもコロナ融資も目いっぱい据え置き期間をとるため、返済は一向に始まらない。世間が騒いでおりますゼロゼロ融資の返済開始時期については、さらに返済据え置きの延長ができる。これを繰り返すことが許されるのならば、まだまだ生きながらえることができてしまうのです。

それでは、どうしたらいいのでしょうか。新聞にもありますように、抜本的な再生支援を行う、事業継続できない先は新陳代謝、などさまざま言われておりますが、これがなかなか難しいようです。次回のテーマはこの続編を書きたいと思います。

コメント

大変興味のあるテーマをありがとうございます。

続編、楽しみです

ありがとうございます。感謝感謝

プレッシャー、、ですが、ボチボチ書いていきます。